La bourse a subi de vives turbulences en ce début de février qu’elle n’avait pas connues depuis des années. A ce titre, le VIX, ou l’indice de la peur, a explosé de façon historique, voyant son niveau passer de moins de 9 points au début du mois à plus de 50 points le 6 février (point haut du mois d’août 2015), pour retrouver depuis sa moyenne de 20 points.

Rappelons que la réforme fiscale adoptée en décembre 2017 aux Etats-Unis ainsi que l’accord budgétaire conclu au Congrès en février ont amené les investisseurs à anticiper un creusement du déficit fédéral (environ 5% du PIB contre 3.5% en 2017), d’où leurs craintes d’assister à une remontée brutale des taux.

A cela s’ajoutent des chiffres sur l’inflation aux Etats-Unis supérieurs aux attentes (CPI publié à 0.5% contre 0.3% attendu) et des spéculations sur la normalisation monétaire menée par la Fed. Le fait pour les investisseurs d’avoir vu l’inflation progresser plus rapidement que prévu les a confortés dans leurs craintes de voir les taux augmenter plus vite que ce qu’ils avaient anticipé, l’effet d’une telle situation étant que les emprunts coûteraient plus cher et que les Etats verraient le poids de leur dette s’alourdir.

En conséquence, une situation d’incertitude s’est installée à Wall Street et a plongé tous les indices dans une phase de stress baissier. Les indices européens ont ainsi accompagné le repli américain et tentent, depuis, de rebondir. Dans ce contexte d’incertitude, notons que les secteurs des produits de base, des voyages et loisirs, et de la technologie sont préférés par les investisseurs européens et surperforment le Stoxx Europe 600 (indice européen de référence), au contraire du secteur des services aux collectivités, de la santé et des télécoms.

Malgré la hausse récente des taux longs, au vu des perspectives de croissance et d’inflation, – la Commission Européenne a relevé ses prévisions de croissance en 2018 pour l’ensemble de la zone euro à 2.3% et les analystes s’attendent à une croissance de 2.3% en 2018 de l’autre côté de l’Atlantique – la situation n’est pas considérée comme étant anormale. Certains préfèrent opter pour la prise de bénéfices alors que d’autres y voient une opportunité d’achat.

Il s’agit aujourd’hui, pour les investisseurs, de surveiller les statistiques économiques pouvant entraîner des surréactions des marchés boursiers, et pour les banques centrales, de sortir progressivement des politiques monétaires engagées au lendemain de la crise. La Fed a déjà commencé à sortir de sa politique de QE, alors que la BCE et BoJ devraient poursuivre leurs rachats d’actifs, mais à un rythme nettement réduit.

Graphiquement, en unités de temps hebdomadaires, l’indice parisien consolide, celui-ci étant balloté entre deux bornes horizontales situées à 5530 et 5030 points. Tant que cette zone de distribution prévaudra, la neutralité sera de rigueur. On attendra ainsi une sortie de ce couloir pour agir dans un sens comme dans l’autre. Une cassure par le haut du range ouvrirait la voie aux 5600 points dans un premier temps, puis par extension aux 5800 points, niveau datant de septembre 2007. A contrario, une rupture des 5030 points militerait pour l’amorce d’une nouvelle phase de correction qui pourrait rapidement ramener le CAC40 vers les 4825 points. A plus court terme, l’indice parisien vient de combler son gap du 6 février et revient au contact d’une résistance importante à 5300 points. Cette zone pourrait inciter les opérateurs à la prudence, synonyme de prises de bénéfices.

Anaïs Lozach. © 2018 Zonebourse.com

CAC 40

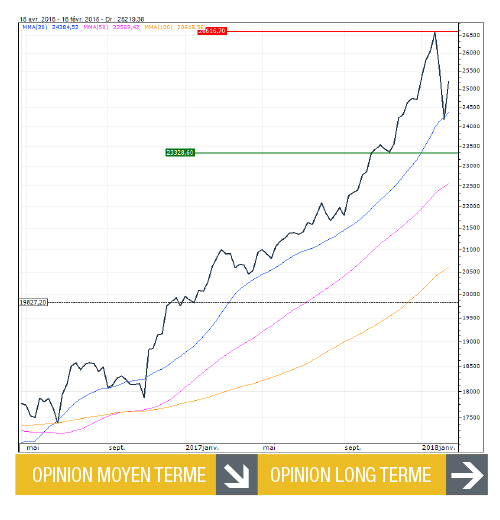

DOW JONES

Ce qui est bon pour l’économie ne l’est pas forcément pour Wall Street. Le Dow Jones a accusé l’une des pires corrections de son histoire suite à l’accélération de la croissance des salaires, synonyme d’inflation, de hausse des taux et donc d’une accélération de la normalisation de la politique monétaire de la Fed. Il convient néanmoins de nuancer cette violente chute, la tendance de fond n’étant pas remise en question. Un puissant rebond technique prend ainsi forme sur la moyenne mobile à 20 semaines, qu’il faudra impérativement préserver, au risque de revivre une accélération baissière jusqu’à 23300 points.

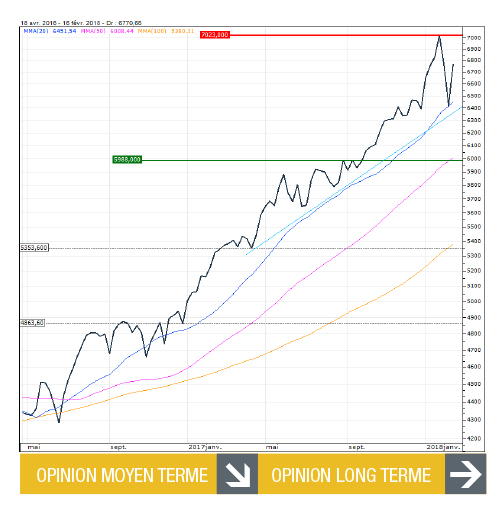

NASDAQ 100

Comme son homologue américain, le Nasdaq100 a violemment chuté pour rallier sa moyenne mobile à 20 semaines, avant de rebondir de manière vigoureuse. Porté par la très bonne tenue des valeurs technologiques, dont l’engouement des acheteurs ne semble pas s’atténuer, l’indice revient à 200

points près de ses records historiques. La tendance est donc toujours positive en données hebdomadaires au-dessus de 6400 points. Seul un retour sous ce seuil majeur militerait pour une plus franche correction en direction des 6000 points.

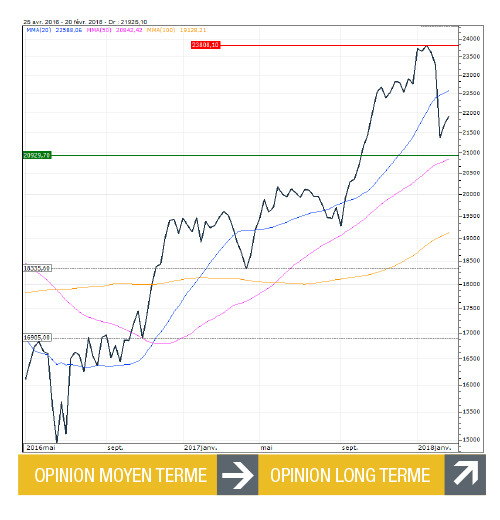

NIKKEI 225

Malgré tous les efforts de la Banque du Japon pour maintenir une politique monétaire ultra accommodante, l’appréciation du yen freine la progression du Nikkei à court terme. L’indice japonais est ainsi revenu au contact d’un seuil particulièrement important autour des 20900 points. Il s’agit d’une ancienne résistance historique, dont un pullback constituerait un bon point d’entrée pour se placer dans le sens de la tendance de fond haussière.

AVERTISSEMENT : la rubrique « Analyse Zone Bourse » comprend la diffusion sans aucune modification des articles rédactionnels (analyses techniques, analyses fondamentales, notes de recherche), des analyses graphiques et des recommandations d’investissement à caractère général (ci-après designées collectivement « les informations » produites par la société Surperformance SAS, éditrice du site Internet Zonebourse.com. Les informations de cette rubrique représentent une communication à caractère promotionnel et n’ont notamment pas été élaborées conformément à toutes les dispositions réglementaires visant à promouvoir l’indépendance des analyses financières. La Commerzbank et ses employés ne sont pas soumis à l’interdiction d’effectuer des transactions sur les instruments financiers présentés dans cette rubrique avant la diffusion du magazine Strike.

Article tiré du magazine Strike 189 / Mars 2018