Les places financières ont fait preuve de beaucoup de nervosité ces dernières semaines, à l’image des fortes amplitudes observées depuis le début du mois de mai. Les indices ont dans un premier temps subi de vifs dégagements, avec l’intensification des tensions commerciales sino-américaines, avant de reprendre vigoureusement leur ascension, soutenus par la perspective de politiques monétaires encore plus accommodantes de la part des banques centrales.

L’appétit pour le risque reste donc intact à l’approche de l’été d’autant plus avec la reprise des discussions entre Pékin et Washington en marge du G20. La probable signature d’un accord pourrait constituer un nouveau catalyseur pour les marchés avant la saison des résultats trimestriels mi-juillet.

Le discours des banquiers centraux a très nettement évolué. Après quatre resserrements monétaires en 2018 liés à la bonne santé de l’économie américaine (taux de chômage à 3.6%, PIB à +3.1% au T1, dépenses de consommation fortes), Jerome Powell indiquait en fin d’année que la Fed allait probablement relever ses taux en 2019 avant de finalement annoncer la fin du cycle de resserrement monétaire et l’arrêt de la réduction de son bilan en septembre. Le président de la Fed a déclaré que la banque centrale pourrait prochainement baisser les taux (jusqu’à 50 points de base) si le différend commercial entraînait une détérioration des perspectives économiques, évoquant par ailleurs la décélération de la croissance mondiale (notamment en Europe et en Chine), les incertitudes sur le Brexit et la faiblesse persistante de l’inflation attendue à 1.5% cette année (contre 1.8% précédemment).

De son côté, le président de la BCE, Mario Draghi, a profité du forum annuel à Sintra pour annoncer que la banque centrale devra encore assouplir sa politique monétaire si l’inflation ne converge par vers son objectif de 2%. Il estime disposer d’une « marge considérable » pour renforcer les rachats d’actifs, évoquant également que “de nouvelles baisses des taux d’intérêt et des mesures pour compenser leurs éventuels effets secondaires” faisaient partie de l’arsenal. De quoi amplement rassurer les opérateurs sur le soutien inconditionnel des banquiers centraux, synonyme de liquidités abondantes, largement bénéfiques aux actifs risqués.

Malgré ces bonnes nouvelles susceptibles de compenser provisoirement les effets du ralentissement économique, les regards devraient rester focalisés sur les tractations commerciales entre la Chine et les Etats-Unis, avec la rencontre programmée à l’occasion du sommet du G20. Une valeur symbolique qui ne devrait pas déboucher sur un accord fin juin mais qui pourrait repousser provisoirement le couperet d’une imposition à 25% sur les 300 milliards de biens d’importation chinois qui échappent encore aux surtaxes. Il conviendra donc de rester prudent sur les niveaux actuels et les moindres soubresauts pourraient de nouveau être sources de turbulences sur les places financières.

L’autre constat à faire sera ensuite l’impact des tensions commerciales sur les résultats et perspectives des sociétés alors que débutera la saison des trimestriels mi-juillet des deux côtés de l’Atlantique.

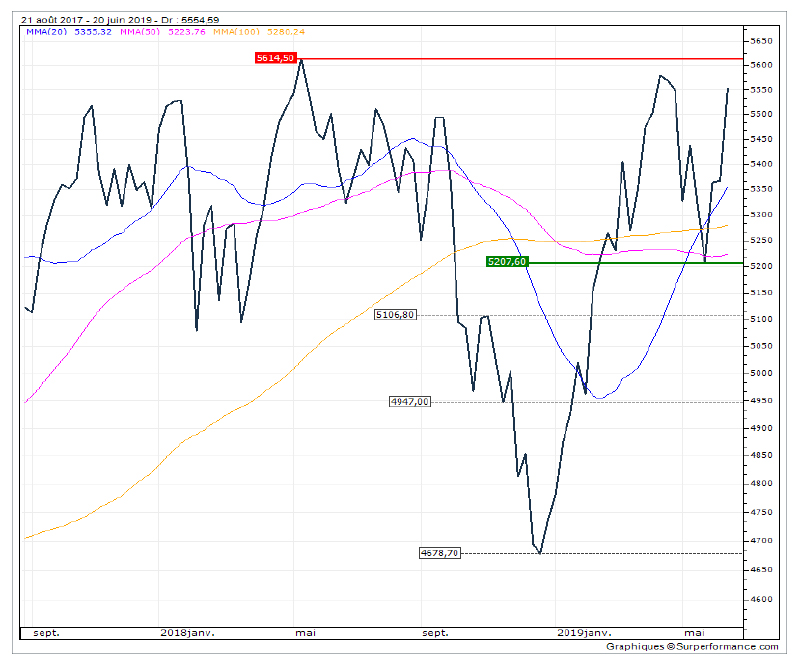

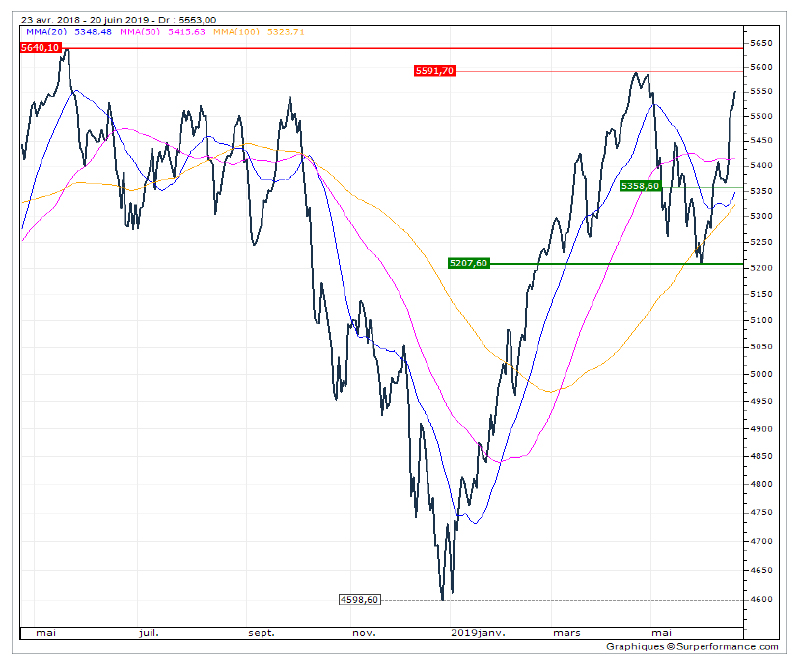

Graphiquement, l’indice CAC40 a fortement rebondi depuis son point bas du 3 juin dernier, revenant d’ores et déjà à moins de 1% de ses plus hauts annuels et à moins de 2% de ses records de mai 2018. En données hebdomadaires, la dynamique reste positive au-dessus des 5200 points, zone de convergence avec la moyenne mobile à 50 semaines. Sur un horizon de temps plus court, la tendance est également haussière au-dessus des 5360 points (moyenne mobile à 20 jours qui se retourne à la hausse). Tant que ce niveau est préservé, on pourra tabler sur une poursuite du mouvement en cours en direction des 5590/5640 points. Au-delà, on pourra viser les 5760 points, un niveau inégalé depuis décembre 2007.

Laurent Polsinelli. © 2019 zonebourse.com

CAC 40

Dow Jones

Après un mois de mai chahuté avec le regain de tensions commerciales, le DOW JONES a vigoureusement rebondi, porté par la perspective de politiques monétaires plus accommodantes, avec notamment une baisse des taux anticipée aux Etats-Unis cet été. L’indice américain récupère d’ores et déjà plus de 6.5% depuis le début du mois de juin, revenant à moins de 1% de son record absolu d’octobre 2018. La dynamique de fond reste intacte et l’indice se dirige vers de nouveaux records historiques, probablement cet été.

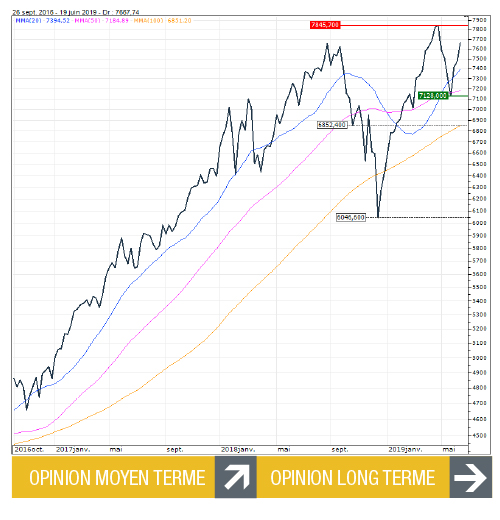

Nasdaq

A l’image de son homologue américain, le Nasdaq100 évolue de nouveau à moins de 3% de son pic historique et pourrait profiter prochainement de la baisse des taux de la Fed et d’un possible accord commercial entre la Chine et les Etats-Unis. En données hebdomadaires, la configuration ne sera pas dégradée tant que l’indice demeure au-dessus des 7130 points. Les 7845 points devraient être ralliés prochainement, niveau au-delà duquel on pourra viser le seuil symbolique des 8000 points.

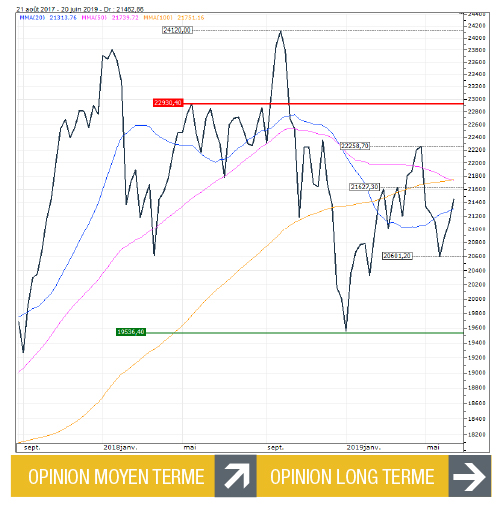

Nikkei

Contrairement à l’Europe et aux Etats-Unis, le Nikkei peine à reprendre de la hauteur dans un contexte de crainte au sujet de la croissance mondiale. Le yen, qui conserve son statut de valeur refuge, pénalise mécaniquement l’indice japonais qui grappille difficilement 7% depuis le 1er janvier. En données hebdomadaires, le dépassement des 21630 points constituerait néanmoins une indication positive militant pour une poursuite du rattrapage en direction des 22260 points voire 22930 points par extension.

AVERTISSEMENT : la rubrique « Analyse Zone Bourse » comprend la diffusion sans aucune modification des articles rédactionnels (analyses techniques, analyses fondamentales, notes de recherche), des analyses graphiques et des recommandations d’investissement à caractère général (ci-après designées collectivement “les informations“) produites par la société Surperformance SAS, éditrice du site Internet Zonebourse.com. Les informations de cette rubrique représentent une communication à caractère promotionnel et n’ont notamment pas été élaborées conformément à toutes les dispositions réglementaires visant à promouvoir l’indépendance des analyses financières. La Commerzbank et ses employés ne sont pas soumis à l’interdiction d’effectuer des transactions sur les instruments financiers présentés dans cette rubrique avant la diffusion du magazine Strike.

Article tiré du magazine Strike 204 / Juillet Août 2019